巴菲特致合伙人的信(1968年)

③1968年业绩分析④控股类

1968年业绩分析

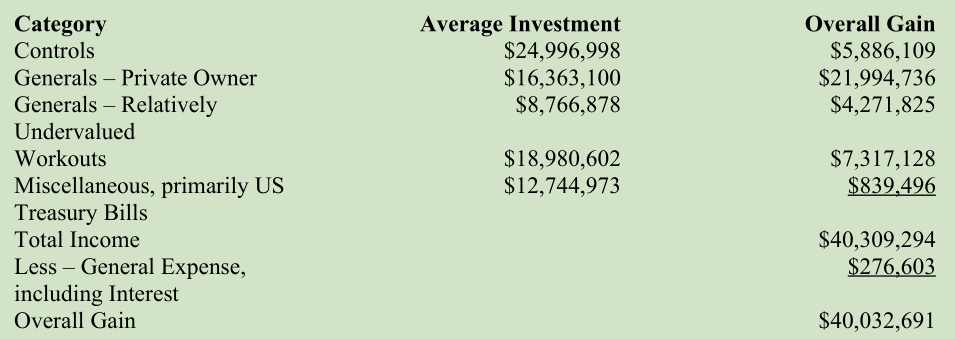

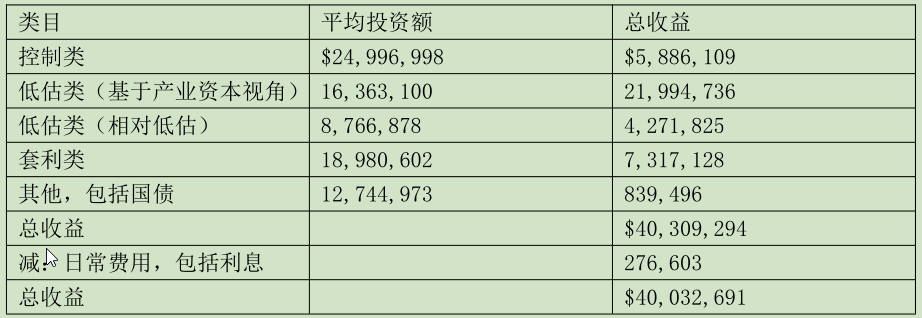

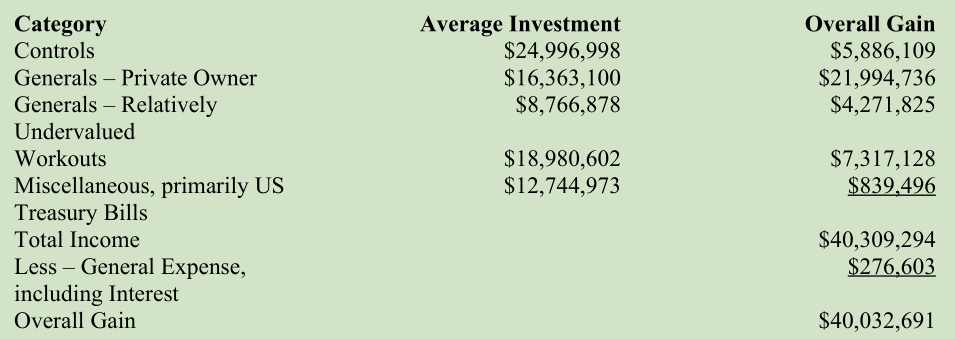

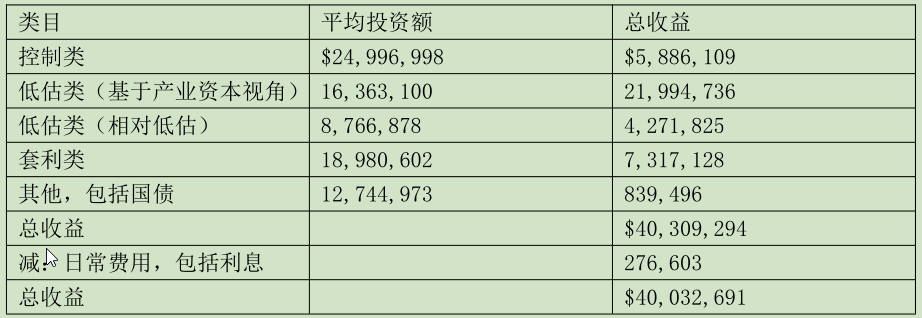

1968年我们的四大类投资都表现不错。我们实现的总收益是40,032,691美元,具体如下:

和两年前的信中所写的一样,有几个地方需要说明一下(不想读博士学位的可以跳过这部分):

1.1965年1月18日的信中介绍了上述各个投资类别。如果你需要回顾一下,在附近的报刊亭又买不到便携版,请向我们索取。

2.分类不是严丝合缝的。一笔投资归在哪个类别,事后不会更改的,但最初归类时多少有些主观因素。有些投资不太好归类,例如,有的套利投资失败后,我仍然持有,但持有的理由已经和最初买入的理由不完全相同了(可能是因为固执)。

3.计算合伙基金收益率时,我们以年初投资金额为基准。上述表格记录的是各类投资的平均投资金额,这样计算出来的收益率比实际要低。例如,一只股票,我们1月1日以100美元买入,到12月31日,它上涨到200美元,则平均投资金额是150美元,收益率是66.66%,而按照常用的计算方法,收益率则是100%。换言之,上表中的平均投资金额是以每月的平均市值计算的。

4.所有数字均按照100%自有资金、无杠杆的基础计算。利息和日常费用从总收益中扣除,不分摊到各个类别。与具体某笔投资直接相关的费用,例如,因做空股票而支付的股息,直接从相应类别中扣除。在涉及融券做空的情况下,计算平均投资金额时,用多头仓位减去空头仓位得出净投资金额。

5.上述表格用处有限。各个投资类别的收益都主要来自一两笔投资。如果收集了大量稳定的数据(例如,美国男性的死亡率),那么可以从中得出一些结论和预测,但我们的投资不是这么回事。我们在投资中面临的是一系列不知何时出现、各有不同特点的事件,我们要前思后想,琢磨各种可能性,然后做出决定。

6.最后,我们在进行上述计算时不像数钱时那么上心,再说这也算不上纯粹的自检,所以里面可能有笔误或计算错误。

控股类

总体来说,1968年控股公司交出了一份令人满意的业绩。多元零售公司(Diversified Retailing Company Inc.)(持股80%)和伯克希尔哈撒韦公司(Berkshire Hathaway Inc.)(持股70%)的税后利润合计为500多万美元。

联合棉布商店(Associated Cotton Shops)和国民赔偿公司(National Indemnity)表现尤其突出,这两家公司分别是多元零售和伯克希尔哈撒韦的子公司,分别由本·罗斯纳(Ben Rosner)和杰克·林沃特(Jack Ringwalt)领导。这两家公司都取得了20%左右的资本收益率。在财富500强公司中(美国规模最大的制造业公司排名,通用汽车居于榜首),1967年,只有37家公司的资本收益率达到了20%。IBM、通用电气(General Electric)、通用汽车(General Motors)、宝洁(Procter&Gamble)、杜邦(DuPont)、控制数据(Control Data)和惠普(Hewlett-Packard),这些公司虽然名气更大,但我们的经理人取得了比他们更优秀的资本收益率。

现在还是有合伙人对我说这样的话:“伯克希尔涨了四块钱,太好了!”“伯克希尔上周怎么跌了三块钱,出什么情况了?”在评估控股权益时,我们不看市场价格。1967年年末,我们给伯克希尔哈撒韦的估值是25,当时市场价格是20左右。1968年年末,我们给它的估值是31,当时市场价格是37左右。要是这两年的市场价格分别是15和50,我们的估值还是会和原来一样。(“价格是你付出的,价值是你得到的。”)就控股投资而言,我们的盈亏全看生意经营情况,我们不想通过各种手段在股市获利。

〔译文来源于梁孝永康所编《巴菲特致合伙人+致股东的信全集》〕